前三季度扣非净利润增速超50%! 中核钛白进入快速反击时刻

10月25日,中核钛白发布三季报,2024年前三季度,公司业绩增长喜人,其中扣非净利润增速超过50%。经过2年多时间的调整,中核钛白的业绩底部初步显现。

今年以来,房地产利好政策的频繁出台,对钛白粉的需求有望形成利好。在中核钛白基本面已悄然迎来反转的同时,随着磷化工业务以及出海业务的持续推进,公司的业务进入了“下有支撑,上有突破”的反击时刻。

截至10月21日,中核钛白的市净率仅1.29倍,处于最近三年14%分位数。

成本优势显著 基本面有望转强

2024年前三季度,中核钛白实现营业收入51.49亿元,同比增长43.26%;实现归母净利润4.48亿元,同比增长33.98%;实现扣非净利润3.83亿元,同比增长51.63%。中核钛白业绩表现亮眼,背后有何玄机?

钛白粉产品销售是中核钛白主要营业收入来源,2024年上半年占比为84.70%。公司钛白粉产能位居行业前列,现有产能近55万吨/年,规划产能70万吨/年。

钛白粉行业经历过去两年多的下行,已经进入行业普遍亏损的周期底部。随着国内钛白粉行业加速新旧产能出清,行业盈利水平有望进一步修复,龙头企业仍有望持续受益。凭借成本优势,中核钛白仍然保持行业领先的利润水平。

中核钛白主营产品金红石型钛白粉的主要原材料为钛精矿及硫酸,合计占生产成本60%以上。

钛精矿方面,公司依托特有的生产工艺技术,与西北地区钛精矿生产商达成了长期独供的合作关系。2024年上半年,该生产商为公司提供近16万吨的钛精矿供应,其价格较外购国内主流钛精矿有近500元/吨(含税)的成本优势。

硫酸方面,公司主要生产基地东方钛业硫酸来源为其园区内企业冶炼产品副产物,实现园区危化品就地消化和转化的同时,大幅降低了硫酸原材料的外购成本。

钛白粉作为一种重要的无机化工颜料,广泛应用于涂料、塑料、造纸等行业。券商研报显示,涂料用量占钛白粉总用量的58%,其中占比最大的是建筑涂料,占涂料用钛白粉总量的60%;其次是汽车、船舶、家具的工业涂料,约占25%;最后是特种涂料,占15%。不难发现,钛白粉的需求受到房地产行业的影响较大。

今年以来,财政部、住建部、央行、金融监管总局等已出台多项房地产利好政策。9月26日,中央政治局召开会议,会议指出,要促进房地产市场止跌回稳,推动构建房地产发展新模式。10月17日,住建部部长倪虹在国新办新闻发布会上表示,将通过货币化安置房方式新增实施100万套城中村改造、危旧房改造。

房地产利好政策的频繁出台,对钛白粉的需求有望形成利好。浙商证券指出,随着国家房地产政策推进,房地产竣工景气度有望迎来修复,预计未来两年涂料需求将上升,从而带动钛白粉需求上行。申万宏源证券也认为,未来钛白粉价格存在上行空间。由此可见,中核钛白主导产品钛白粉的价格周期底部有望形成。

磷化工业务打造第二增长曲线

在中核钛白基本面已悄然迎来反转的同时,随着磷化工业务以及出海业务的持续推进,公司的业务进入了“下有支撑,上有突破”的反击时刻。除钛白粉业务之外,中核钛白正聚力、重金发展磷化工板块,这可能是公司未来的亮点。

中核钛白2024年半年报显示,公司磷矿石现有产能50万吨/年;黄磷现有产能3万吨/年,9万吨/年黄磷技改项目预计于2024年投产;磷酸铁现有产能10万吨/年,规划产能50万吨/年。

磷化工产业资源属性强,上游主要依托磷矿,黄磷、磷酸是重要中间体,下游产品主要用于农业和工业两大领域。开源证券指出,随着国内磷矿资源市场配置和矿业权出让制度逐步完善、磷矿矿业权投放更为严格有序,磷矿采选行业呈现出产业集中度高、上下游一体化程度高、准入壁垒高的基本特征。

2018年以来的6年时间,国内市场的磷矿石产量呈现缩减趋势,开源证券看好磷矿石行业进一步整合,随着供需格局持续优化,磷矿石价格中枢有望出现抬升。

磷化工是典型的强周期性行业,一旦行业景气度进入上行期,那么上市公司的业绩就有望出现“戴维斯双击”,即业绩和估值同时出现暴增的情形。

从已有案例分析,湖北宜化作为典型的磷化工企业,2021年磷化工景气度持续提升,公司当年净利润为15.69亿,同比暴增1076.26%;股价从2021年年初的3元左右,持续上涨到2021年11月最高接近35元。

华福证券近期研报显示,中国磷矿石价格维持高位,对整个产业链景气度形成支撑。相较于去年同期,今年8月份磷矿石、黄磷等产品的价格,都出现一定的涨幅。

由于中核钛白2023年下半年才完成磷矿石开采加工企业和黄磷生产企业的整合收购,因此磷化工业务目前规模仍较小,2024年上半年,公司磷化工业务营收为2.38亿元,占总营收的比重仅7.54%。随着产能利用率的提升,中核钛白磷化工业务的规模效应将越来越显著,有望形成公司的第二增长曲线。据行业专业人士分析认为:“中核钛白的磷矿、黄磷及其衍生品的生产销售,其未来利润空间非常好,目前市场的价格已经上涨不少。待这些生产力和高质量的下游产品进入市场,一定可以为企业带来较为丰厚的回报。”

钛白粉行业“黄埔军校”,出海能力保持领先

由于外部环境变化,海外钛白粉厂家生存艰难,部分公司面临破产,部分公司选择关闭高成本产能。由于海外钛白粉产能退出较多,国内钛白粉得以寻求出海机会。随着中国钛白粉产品性价比优势的逐步凸显,国内钛白粉出口持续增长。

华福证券认为,诸如印度、巴西以及东南亚等发展中国家经济高速发展带来的需求增长,将持续拉动中国钛白粉出口量。据华福证券统计,2024年8月钛白粉出口量为16.1万吨,同比上升9%,1-8月累计同比上升16.5%。此外,美联储降息周期开启后,美国地产后周期品种的需求有望修复,也会带动钛白粉等化工产品的需求。

不过,出海之路并非一帆风顺。今年6月13日,欧盟委员会官网发布了去年针对我国钛白粉企业开展的反倾销调查最新进展,龙佰集团及旗下公司将被加征39.7%关税,中核钛白全资子公司金星钛业将加征14.4%关税,安纳达、惠云钛业以及南京钛白等23家合作公司加征35%关税,其他公司将加征39.7%关税。

不难发现,中核钛白旗下子公司金星钛业的征收比例相对较低。对此,据行业资深专家了解,目前欧盟这块,占中核钛白海外比例和销售比例都不是特别高,同时,海外客户普遍对中核钛白的产品认可度高,企业的诚信度强,在海外市场有良好的口碑。并且,东南亚等海外发展中国家,正在大力发展基础设施建设,对涂料需求量大。从该结果及海外市场情况来看,未来将有利于中核钛白海外市场的销售拓展。

10月10日,巴西公布了对中国钛白粉的反倾销初裁结果,税额从578美元/吨至1772.69美元/吨不等。对此,国泰君安证券分析认为,即使加征关税,龙佰集团与安徽金星(中核钛白旗下公司)仍有较低的加征反倾销税税额带来的价格优势,但其他中小企业的出口难度或将大幅增加。考虑到未来售价或在3000-3400美元/吨,龙头或受益于加征更低的反倾销税税额。

作为较早从国外引进全套生产设备和技术的公司,中核钛白拥有较为雄厚的技术积累和技术创新能力,被誉为钛白粉行业的“黄埔军校”。与其他国内同行相比,公司主力产品较早进入国内、国际市场,具有十分明显的市场先行优势。2024年上半年,在出海方面,中核钛白凭借持续保供及产品质量稳定的优势,与多家海外大型客户达成了长期合作的意向。

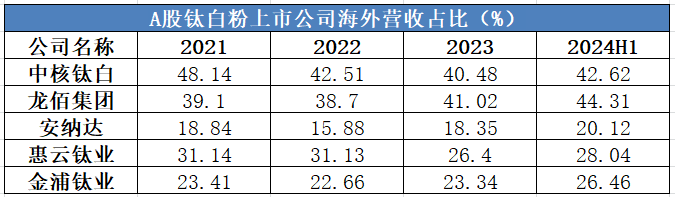

目前A股共5家钛白粉上市公司,在五家上市公司中,中核钛白的出海能力始终处于领先地位,2021年至今,海外营收占比始终保持在40%以上。

(数据来源:同花顺,每经投研院制表)

具备出海概念的龙头公司,在资本市场上也更受青睐。截至10月21日,同花顺出海概念股指数,年内涨幅21.46%,明显好于市场平均水平。截至10月21日,中核钛白的市净率仅1.29倍,处于最近三年14%分位数。

总体而言,经过两年时间的调整,中核钛白有望迎来三重底:周期底、业绩底和估值底。随着磷化工板块和出海业务的持续推进,公司很可能打开中长期的成长空间。文/研君、壹路

(声明:本文内容仅供参考,不作为投资依据,据此入市,风险自担)

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系