A股ESG信披观察:范围一+范围二披露率不足两成 专家建议补充披露能源结构

编者按

今年以来,监管层密集发布ESG信披相关文件,如《上市公司可持续发展报告指引》《企业可持续披露准则——基本准则(征求意见稿)》,北京、上海、苏州三地也发布了ESG行动计划等文件,愈发凸显ESG信息披露的重要性和紧迫性。为此,每经品牌价值研究院策划推出了“A股十大热门行业ESG信披观察”,联合万得数据,以ESG相关绩效和数据统计为分析工具,“数读”各行业的ESG信息披露情况,旨在为市场提供更专业、客观的ESG信披特征和趋势分析。本期,继续对A股全行业的ESG重点议题披露情况进行盘点。

作为全行业的盘点,本篇报道从ESG相关报告披露率、碳排放披露、可持续供应商、能耗、社区公益投入等上市公司普遍关注的议题进行统计和分析。

万得统计的数据显示,近3年(报告期为2021—2023年)A股全行业ESG相关报告披露率逐年上升,从2021年的30.18%增长至2023年41.36%。不过,增速却有略微放缓——2022年同比增长17.12%,2023年同比增长17.02%。对此,罗兰贝格全球高级合伙人许季刚接受《每日经济新闻》记者采访时表示,大多数相对“长尾”的公司,其治理基础存在欠缺,加之披露尚无强制要求,预计需要较长时间才能实现普遍披露。

此外,在能耗方面,近3年A股全行业的用电量披露比例有一定上升,从2021年的14.78%上升至2023年的23.65%。许季刚认为,单一评价用能规模的作用相对有限。他介绍,尤其是对于处于上升期的企业,能源强度等指标更为合理,而对其他成熟期的企业,披露能源结构更具价值。

A股全行业披露率为41.36% “长尾”公司影响披露率上升

当前A股的ESG实践水平如何?万得ESG评级数据显示,截至2024年10月16日,全A股的评级分布比例分别为——处于领先水平(AA级及以上)的公司占比为1.64%,处于良好水平(A与BBB级)占比为29.10%,另有69.26%的公司处于待提升阶段(BB级及以下)(注:万得ESG评级分为7个等级,由高到低依次为AAA、AA、A、BBB、BB、B、CCC)。

ESG信息披露作为ESG实践的第一步,是上市公司与投资者、监管机构、社区、员工、供应商、消费者和媒体等各方利益相关者进行全面沟通的关键手段,也是公司系统性展示其ESG理念、政策、行动和成果的重要方式。

数据显示,近3年(报告期为2021—2023年)A股全行业ESG相关报告披露率逐年上升,从2021年的30.18%增长至2023年41.36%。不过,增速却有略微放缓——2022年同比增长17.12%,2023年同比增长17.02%。

数据来源:Wind

对此,许季刚近日书面回复《每日经济新闻》记者表示:“3060”目标提出时,国内掀起了一场“可持续与低碳”热潮。其中,各行业的头部企业以及与全球资本市场和国际下游供应链紧密协作的中国企业,将ESG发展作为公司治理与经营管理的重要标准,由于这些企业的管理基础较好,满足披露要求的难度不大,披露率上升的节奏较快。然而,大多数相对“长尾”的公司,其治理基础存在欠缺,加之披露尚无强制要求,预计需要较长时间才能实现普遍披露。

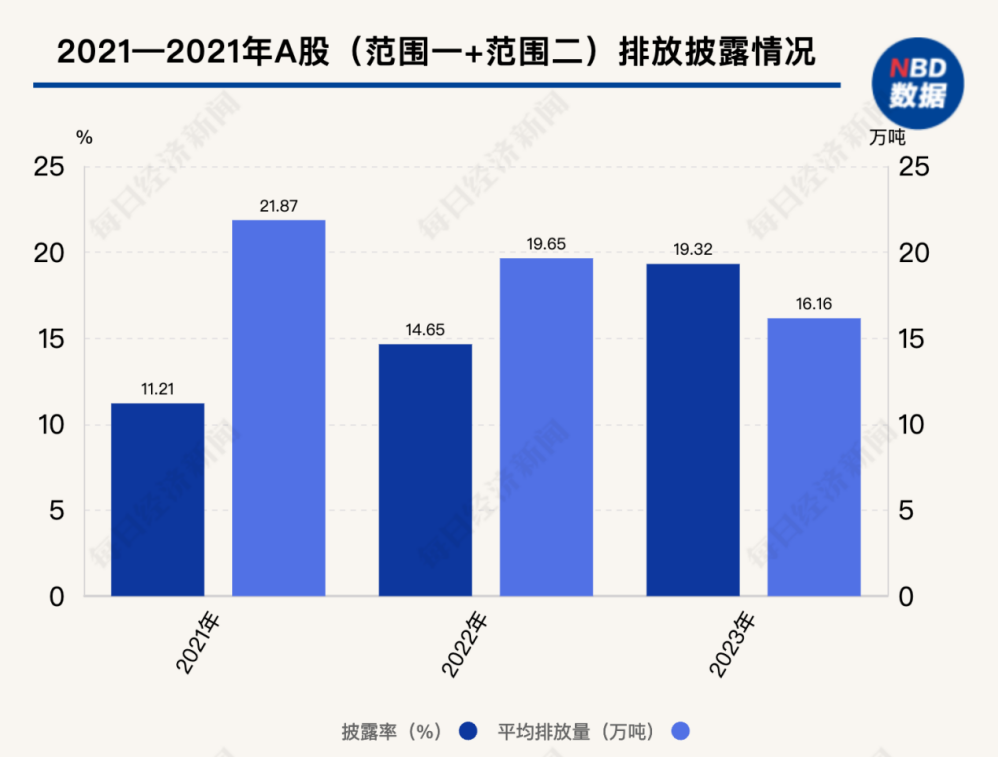

碳排放披露方面,近3年A股全行业披露水平逐渐提升,范围一+范围二(注:范围一是指企业直接控制的能源过程所产生的温室气体排放,范围二是指企业外购能源产生的温室气体排放)的披露率从2021年的11.21%增至2023年的19.32%。尽管披露的公司数量越来越多,但仍未超过两成。究竟是什么因素影响了碳排放披露水平?

许季刚认为,企业的范围一、二的碳排放盘查是一项具有成熟方法和工具的工作,数据获取可以通过直接或间接的方式进行,因此在技术上并不存在难度。对于上市企业来说,开展碳盘查并进行披露,需要考虑该投入的回报,同时避免间接泄露企业内部的机密信息。在完全自愿的环境下,企业因保密敏感度而在主观意愿上推迟碳排放披露是主要原因。

数据来源:Wind

范围三披露率为2.78% 可持续供应商披露率为3.06%

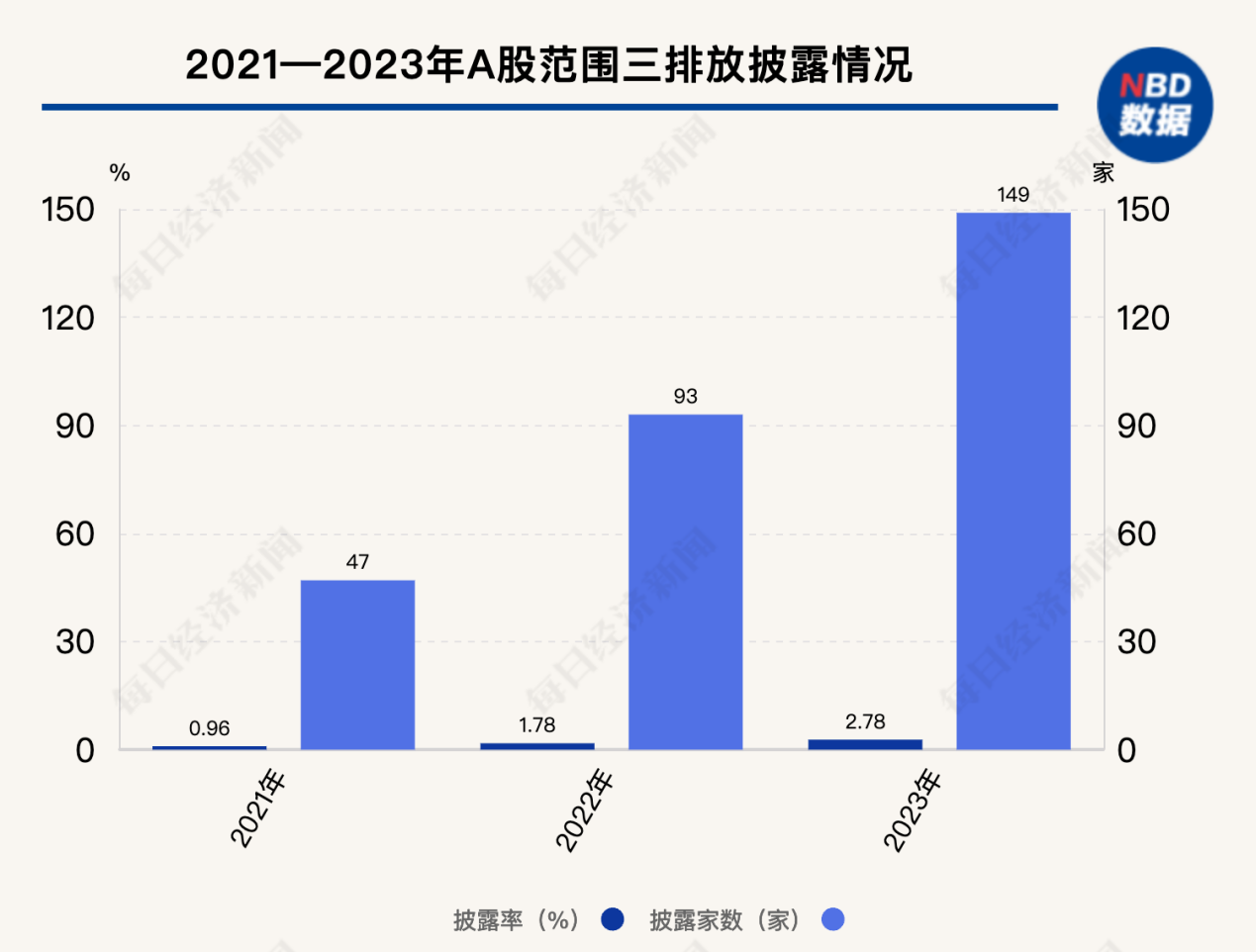

相比范围一+范围二,A股全行业的范围三(注:来源于产业链上下游的碳排放)披露率更低——截至2023年仅为2.78%。范围三排放是企业价值链中发生的所有间接排放,意味着不论是数据采集还是追溯,都有非常高的难度。一个现实的问题是,现阶段披露范围三的数据是否有必要?

在许季刚看来,对不同产业链而言,范围三的碳排放重要性确实存在很大差异。以汽车产业为例,主机厂的范围一和范围二排放仅占全产业链排放的1%~3%,这意味着范围三占据了绝大部分的排放。因此,作为产业链龙头的车企,不能仅仅关注自身排放,在此情况下,范围三的披露就显得尤为重要。

然而,对于高碳排放行业来说,相关企业的范围一和范围二排放占比很高、规模很大。例如,电解铝企业通过优化用能结构和控制阳极碳排放就可以有效降碳,因此范围三的盘查和披露对这类企业的必要性相对较低。在范围三数据的准确性方面,对于价值链条较长的产业来说,准确披露依赖于上游供应商的数据,这一过程需要逐步改善以提高准确性。

可持续供应链对于确保企业在经济、环境和社会三个维度上的长期成功至关重要,它有助于提高资源效率、降低风险、增强品牌声誉,并促进整个价值链的社会责任。

数据来源:Wind

万得统计的数据显示,截至2023年,A股全行业的可持续供应商披露率仅为3.06%;在披露企业中,可持续供应商的平均占比为53.08%。

许季刚分析表示,链主企业对供应链的倒逼改革确实是一个长期过程,涉及到不同状态的供应商。有些供应商在ESG方面基础较好,而有些则相对薄弱;有些供应商合作意愿强,而有些则由于上下游强弱势关系的差异,合作意愿较弱。

因此,需要因地制宜、分企分策地开展供应链可持续化改革。可持续供应链的重要性不局限于制造业。每经品牌价值研究院观察到,消费品行业近年来也从品牌和市场角度积极推动绿色化产品与服务,这也必然需要一条可持续的供应链进行支撑。

数据来源:Wind

用电量披露率增至23.65% 披露能源结构或更具价值

如何在提高或者保持产能的情况下减少能耗,是摆在企业面前的一项难题。万得统计的数据显示,近3年A股全行业的用电量披露比例有一定上升,从2021年的14.78%上升至2023年的23.65%。同时,企业平均用电量有一定降低,从2021年的0.87亿千瓦时下降至2023年的0.84亿千瓦时。

许季刚分析称,用电规模确实与企业经营足迹成正相关,企业经营越好、产销规模越大,能源与资源的消耗也会随之增加。因此,单一评价用能规模的作用相对有限,尤其是对于处于上升期的企业来说,能源强度等指标更为合理。

相比之下,能源结构更具价值。一方面,它反映了企业用电/用能的绿色化程度;另一方面,不同绿色能源获取的技术和经济性难易程度各不相同。通过分析这些因素,可以推断企业在推进ESG管理过程中所付出的努力及其雄心。

数据来源:Wind

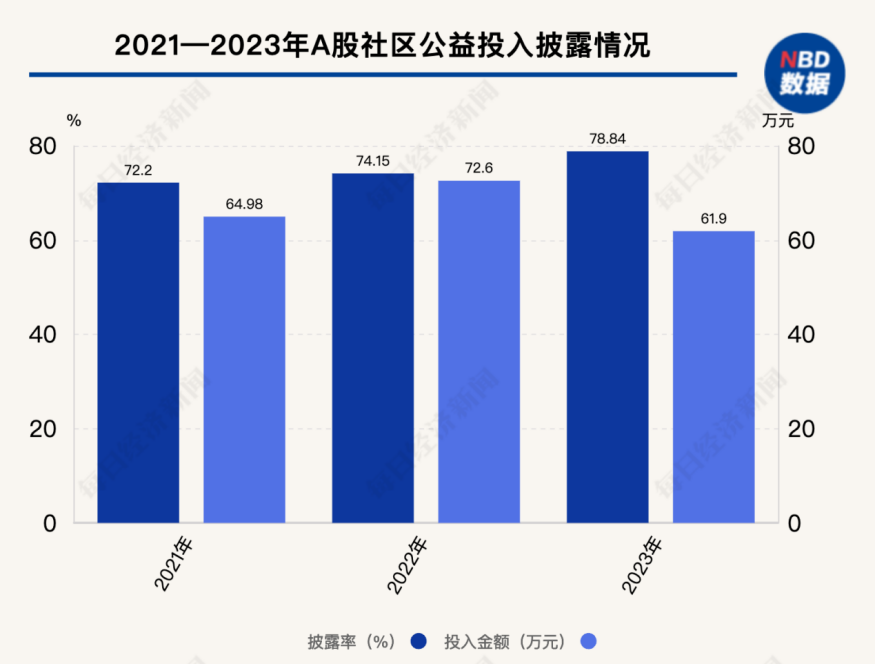

在梳理数据的过程中,《每日经济新闻》记者注意到,社区公益是A股全行业披露最高的几项议题之一。

万得统计的数据显示,近3年全A股社区公益投入披露率逐渐提高,从2021年的72.2%到2023年的78.84%;平均投入金额有一定波动,三年分别为64.98万元、72.6万元和61.9万元。

许季刚认为,企业对社区公益的支持与投入是ESG的重要议题,尤其在“发达市场”,企业对这方面的关注度非常高。然而,企业的投入未必需要直接资金,还有许多其他形式可以带来更大的社会价值。

以物流仓储行业为例,国内外的领先企业都在积极探索,将园区设置为周边学校的教学与参观试点。此外,海外部分地区的仓储物流园区还经过基本改造,作为地震等灾害的避难所。因此,在社会最需要的场景下创造价值更有意义。企业需要充分结合自身的禀赋,打造灯塔项目,并积极推动员工参与和实践,这些都是资金投入以外的重要举措。

数据来源:Wind

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系