大抛售!全球,危险了

《易经》有云,安而不忘危,存而不忘亡,治而不忘乱。

巴菲特在9月25日、26日、27日连续三个交易日密集地减持美国银行1167万股之后,近期在10月8日、9日、10日又迫不及待地减持了美国银行股票。

据美国证券交易委员会(SEC)信息,巴菲特连续15轮减持美国银行后,持股比例终于低于10%,再也不用进行快速披露了。

这次抛售态度很坚决。

巴菲特最厉害的不是赚得了多大的金钱利润,也不是取得了多大的投资成绩,而是取得巨大成功之后依然能够保持冷静,居安思危。

不过有意思的是,大多数普通人恰恰相反。

1次成功小心翼翼,2次成功信心满满,3次成功天下舍我其谁。而危险来临之际,已经犹如温水煮青蛙,再也无法全身而退。

这就像早几年的大A、房子,太多的人有了路径依赖,而忘记了任何东西涨得高了都要通过回调释放风险。

所以我想说的是,要重视起来巴菲特的抛售。

巴菲特老爷子活了90多岁,什么大风大浪没有见过?什么阴谋诡计没见过?他在金融界要是说第二,谁敢说第一?

巴菲特,一定是嗅到了危险的气息,才会提前动手减仓苹果、减持美银,一路减个不停。

这结果,短期看不一定对,但是拉长了周期往往错不了。

数据来源:wind

金融市场当下看似一番平静,其实底下里已经暗流涌动,随时可能以意想不到的方式掀起惊涛骇浪,局面瞬间发生逆转。

为什么?

因为,黄金、原油价格已经发生背离,逐渐达到历史极值!

黄金价格上涨,往往暗示资金避险情绪上涨;而原油价格的下跌,则往往暗含市场需求持续低迷。

历史上看,这俩货的价格走势相反到一定阀值时,基本上都没啥好事儿。

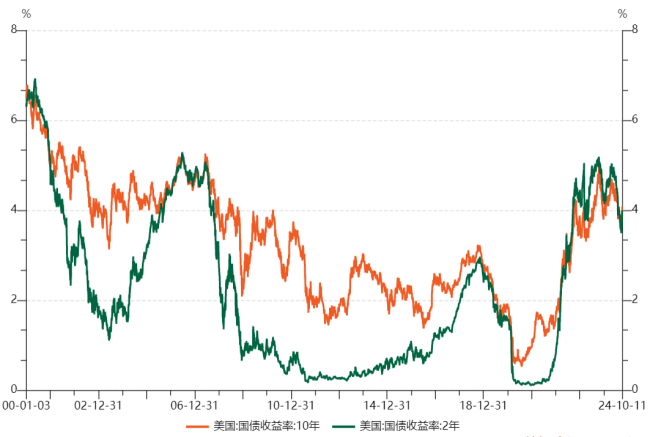

另外,美国的利率数据也在给市场提醒风险。

比如,美联储降息路径有了新的变化。从市场原来预计的年底还有100基点的降息空间到了年底50多基点的空间。

原因是美国就业数据好转。

但问题是,美

国现在的就业数据动辄上修、下修幅度超过50%;这显然已经不是“误差”两字能够糊弄过去的了,这里是个正常人都能看出来有问题。

数据来源:wind

又比如,美国华尔街对冲基金在进行“买入短期美债,卖出长期美债”的套利操作,美债收益率正在由倒挂转向正挂,而且过程基本接近末尾。

历史数据表明,每次倒挂或正挂的不久,市场往往会发生剧烈波动。

无论原油黄金,还是美债正挂都已经在给出预警。这时,我们再来看巴菲特的抛售还是廉颇老矣吗?

显然,巴菲特是有备而来。

有个问题,普通人该怎么办?

总的来讲就是两步走。第一步知道我们处于什么周期,第二步根据所处的周期做出应对。

首先第一步,周期。

万物皆周期,价格高了必然会回调,价格低了必然会再次上涨,周而复始,生生不息。

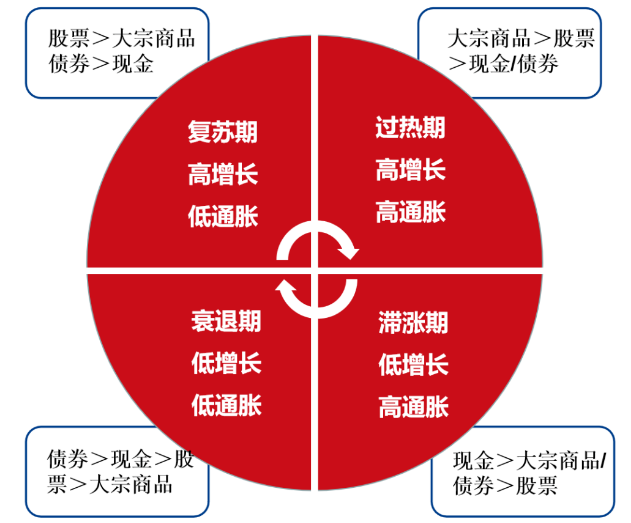

美林时钟是美林证券根据美国数十年的经济数据,通过一系列的模型分析之后得出的一个通俗易懂的周期轮动结果。它把经济周期划分为复苏、过热、滞涨、衰退四个阶段,4个阶段按顺时针方向循环。

不同的经济周期,股票、债券、商品、现金的表现会依次先后占优,就像四季一样,春生、夏长、秋收、冬藏。

不同的周期决定了不同的资产配置。反过来讲,不同的资产配置也反映了当下经济所处的周期位置。

我们普通人如果无法根据一系列复杂的宏观、微观指标来预判当下的经济周期。

那么,就还有一个更聪明的办法。

就是,根据国内外顶尖机构的持仓来反推当下经济周期。

比如说,巴菲特在一边卖出股票,大量换回现金;另一边在把现金持续地配置到债券。

据腾讯新闻报道,截至2024年8月,伯克希尔·哈撒韦持有美国国债的总金额已经高达2346亿美元,占到了总资产的21%。

这意思就是巴菲特强烈地看好现金和债券。

根据下图美林时钟,能够轻易地看出现金、债券占优先位置时,往往对应着经济周期里的滞胀或衰退。

这大概率也就是全球当下经济周期所处的位置。

数据来源:网络、侵删

第二步,应对。

普通人最好的应对方法一定是控制自己资产的回撤,分散投资的风险。

我们即使看对了方向,有时因为回撤太大,往往容易被震下车,亏得一塌糊涂,容易在价格最低点割肉,容易倒在黎明前的道路上。

降低回撤的一个办法就是在不同的资产之间进行分散配置。

比如在中国、美国、欧洲等地区分散配置,又比如在产业链的上中下游环节进行合理的配置。

举个例子。

《债务危机》的作者瑞·达利欧,在经历早年多次的失败之后,最终从濒临破产逆袭到了管理全球1500亿美元规模的资金。

中间蜕变的关键就是,全天候投资策略。

这个策略简单来讲就是,没有把资金押注在某一类资产,而是分散投资在了股票、商品、债券、外汇等。同时,股票资产又进一步分散到美国、中国、印度、日本、欧洲等几个市场投资,其他资产也一样,是分散在几个国家市场里投资。

风险就逐渐被分散。

比如,股票表现好时,债券往往表现一般;而股票表现不好时,债券又往往表现较好。

结果就是,回撤在降低,再也不用担心每天晚上睡不着了。

最后,回到今天的问题。

当下滞胀到衰退的周期里,债券和现金显然都是普通人的优先选项,而进一步优化之后则可以是,债券、货币分散到不同的国家进行配置。

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系