深度扫描243只长期破净股:主要集中于三大行业!参考日韩经验,三类长期破净股有望成投资主线!

9月24日,证监会发布《上市公司监管指引第10号——市值管理(征求意见稿)》(下称《指引》)。这是A股首份市值管理指引文件,明确了指数成分股与破净股的市值管理具体要求。《指引》发布当天,同花顺破净股指数涨幅就超过4%,随后两个交易日继续大涨。

《指引》指出,长期破净公司应当披露估值提升计划,包括目标、期限及具体措施,并在年度业绩说明会中就估值提升计划执行情况进行专项说明。《指引》中说的长期破净公司,是指股票连续12 个月每个交易日的收盘价均低于其最近一个会计年度经审计的每股净资产的上市公司。

目前A股有哪些符合《指引》标准的长期破净股?这些长期破净股在行业分布、市值分布等方面具有哪些特征?参考日韩破净股的优秀表现,A股什么样的长期破净股值得投资者加以关注?下面就来详细看看。

长期破净股主要集中在金融、地产和周期行业

根据中证发布的市净率数据,2023年9月26日至2024年9月25日,每个交易日收盘价都低于每股净资产的长期破净股,共有243只(欲查阅243只长期破净股全名单,请关注微信公众号“道达号”,在对话框中发送“破净”领取)。

从行业分布来看,长期破净股主要集中在金融、地产和周期行业,具体来看:银行41只、房地产36只、建筑装饰34只、非银金融16只、钢铁16只、基础化工13只。此外,交通运输行业和商贸零售行业的长期破净股也比较多,分别为20只和11只。

从市值分布来看,截至9月25日,市值低于100亿元的长期破净股有121只,占比接近50%;市值超万亿元的有4只,都是银行股;市值超千亿元的有28只,其中有18只为银行股;市值超500亿元的有43只,其中有23只为银行股。

从上半年的净利润规模来看,出现亏损的长期破净股有56只,大部分为地产产业链上的公司;净利润超1000亿元的有4只,皆为银行股;净利润超100亿元的有24只,其中18只为银行股;净利润超10亿元的有75只,其中36只为银行股。

从上半年的业绩增速来看,营业收入增速为正的长期破净股有89只,占比36.63%;净利润增速为正的长期破净股有65只,占比26.75%;营业收入增速和净利润增速皆为正的长期破净股有52只,占比21.40%,其中有21只为银行股。

从破净幅度来看,截至9月25日,该243只长期破净股的平均市净率为0.57倍,跌破净资产的平均幅度为43%,该243只长期破净股的市净率中位数为0.56倍。市净率低于0.5倍的个股有75只,市净率低于0.3倍的个股有8只,其中市净率低于0.3倍的个股,多分布于房地产行业。

从板块分布来看,243只长期破净股中,没有科创板股票,有2只创业板股票,其余均为主板股票。值得注意的是,属于沪深300指数成份股的长期破净股有43只,占长期破净股总数的18%。

日韩经验:三大方向值得关注

此前,日韩股市同样存在被低估值的问题,日韩两国是否存在一些值得参考和借鉴的经验呢?

据国信证券统计,今年年初,韩国KOSPI指数的整体市净率为0.93倍,符合条件的个股样本中,半数个股市净率低于1。其中,有21%的个股市净率在0.5倍以下,30%的个股市净率位于0.5-1倍之间;金融业内个股破净比例最高,达到94%,其次是能源和非日常生活消费品,破净比例分别达到58%和54%。

为了提高韩国股市的吸引力,韩国于2024年1月17日推出“企业价值提升计划”,试图解决股票估值偏低的问题。在该计划下,公司将在其公司治理报告中明确提出如何提高公司估值,选择优秀信息披露的公司给予激励,并将推出由股东价值高的公司组成的新指数和ETF。

以上政策产生了不错的效果。根据国信证券统计,从市值分布和风格分布来看,大中盘股表现优于小盘股,价值股表现明显占优。从行业分布来看,部分低估值和高股息行业表现良好,股息率前三的行业:通信服务、非金属矿业、金融业均出现较大涨幅;金融业、运输设备业和批发业,涨幅均超过20%,而这三个行业的市净率均低于0.7。

日本早在2023年3月底就已公布了《关于实现关注资金成本和股价经营要求》,试图缓和破净率较高的现象。日本要求上市公司提高企业价值和资本效率从而提升股票估值,并强烈敦促破净股对有关改进政策和具体措施进行披露。

2024年1月15日东京证券交易所公布了首批自愿披露提高资本效率计划的公司名单,市净率较低、市值较大的公司信息披露的进展较快。国信证券回测发现,上榜公司在规定颁布后,长期股价潜力得以充分释放,从规定颁布至今已经有超过基准指数10%的超额收益。

日本股市与韩国股市的情况非常接近,从市值和风格来看,大盘股和价值股表现明显占优;从行业分布来看,股息水平越高、估值越低,行业指数表现越好。

每经投研院研究员根据日韩市场的成熟经验,结合长期破净股数据,为投资者梳理了破净股在三个投资维度下的机会:第一个维度是大盘价值股,入选标准为市值超500亿元的央国企,且2024年上半年业绩保持增长;第二个维度是低估值个股,入选标准市盈率(TTM)低于5倍,且2024年上半年业绩保持增长;第三个维度是高股息个股,入选标准股息率超过5%,且2024年上半年业绩保持增长。

而金圆统一证券研究员认为,从内外因来看,惨淡的整体市场环境是破净股大量出现的重要外因,内因则是公司质量可能存在问题。投资者对公司质量的担忧集中在两个方面:一方面是对公司现有资产质量的担忧,另一方面是对公司未来盈利能力的担忧。

因此,在挑选长期破净股时,每经投研院研究员为了规避质量不佳的公司,并未将房地产板块和ST板块的公司纳入可投资范围。

18只业绩增长大盘破净股,有公司已回购25亿元

大盘价值股是长期破净股的机会方向之一,在243只长期破净股中,市值在500亿元以上且今年上半年净利润增长的公司,共有18只。这18只个股的平均市值为2477亿元,其中市值最大的为农业银行,市值为16538亿元;市值最小的为渝农商行,市值为548.10亿元(欲查阅243只长期破净股全名单,请关注微信公众号“道达号”,在对话框中发送“破净”领取)。

从板块分布来看,18只个股中,银行板块有13只,建筑装饰板块有2只,交通运输板块、钢铁板块、保险板块各有1只。值得注意的是,这18只个股中,除宁波港和渝农商行之外,有16只属于沪深300指数成分股。

(数据来源:同花顺iFinD,每经投研院制表)

公司增持或回购股票,意味着股东或管理层对公司价值的认可。在具有大市值特征的破净股中,同样存在这类公司,下面重点介绍3家公司的情况。

光大银行:其控股股东光大集团是由财政部和汇金公司发起设立的国有大型金融控股集团。2024年上半年光大银行实现营业收入698.08亿元,同比下降8.77%;实现净利润246.10亿元,同比增长1.61 %。光大银行此前发布公告称,在符合一定市场条件下,其控股股东中国光大集团股份公司拟自2024年3月29日起12个月内增持光大银行A股股份,累计增持总金额不少于人民币 4 亿元(含本数),不超过人民币8亿元(含本数)。

宝钢股份:公司是中国最现代化的特大型钢铁联合企业,也是国际领先的世界级钢铁联合企业。2024年上半年公司实现营业收入1632.51亿元,同比增长0.22 %;实现净利润52.42亿元,同比增长5.96 %。宝钢股份2023年10月17日发布回购方案,公司拟回购股份数量不低于3.3亿股,不超过5亿股,占公司回购前总股本约1.48%-2.25%。截至2024年8月底,公司通过集中竞价交易方式已累计回购股份40477.27万股,已回购股份占公司总股本的比例约为1.84%,已支付的总金额为249188.19万元(不含交易费用)。

中国能建:公司是一家为中国乃至全球能源电力、基础设施等行业提供系统性、一体化、全周期、一揽子发展方案和服务的综合性特大型集团公司。2024年上半年公司实现营业收入1942.62亿元,同比增长1.11%;实现净利润45.46亿元,同比增长0.26 %。中国能建9月13日公告,截至2024年9月11日,其控股股东中国能源建设集团有限公司为稳定股价,已增持了公司A股2488.85万股,占公司总股份的0.06%,累计增持金额达到5000.01万元,完成了增持计划。

中国能建相关工作人员表示,近期国家发布相关政策文件,对公司是一个很好的机遇,对上市公司有很大的提振作用,公司也特别期待国家层面的导向与支持,加大对公司市值管理的支持力度。而关于市值管理,中国能建则表示,公司也一直在持续的研究与更新市值管理方案。此前公司已有市值管理的相关机制和方案,而市值管理方案也会根据资本市场情况进行调整更新,而相关政策文件的发布,则会加快公司出台更多市值管理措施。而当前公司也正在做相关政策文件的研究,后续也会出台相关的市值管理方案落实政策文件。

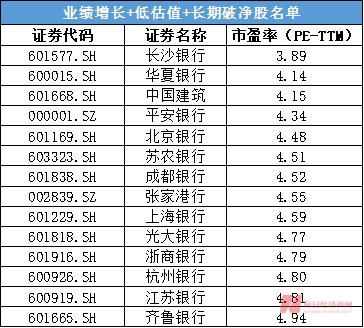

14只业绩增长低估值破净股,有公司市盈率不到4倍

低估值个股也是长期破净股的机会方向之一,在243只长期破净个股中,动态市盈率在5倍以下,且今年上半年净利润保持增长的公司,共有14只个股。截至9月25日,14只个股的平均动态市盈率仅为4.52倍(欲查阅243只长期破净股全名单,请关注微信公众号“道达号”,在对话框中发送“破净”领取)。

从板块分布来看,14只个股中,银行股有13只,占比高达93%;剩余1只为中国建筑,属于建筑装修板块。值得注意的是,14只个股中有10只属于沪深300指数成分股。

(数据来源:同花顺iFinD,每经投研院制表)

14只个股中,动态市盈率最低的为长沙银行,仅为3.89倍。虽然长沙银行动态市盈率低,但其今年上半年业绩却保持了增长。长沙银行今年上半年实现营业收入130.42亿元,同比增长3.32%;实现净利润42.32亿元,同比增长0.6%。

长沙银行证券投资关系部工作人员称,银行和其他行业不一样,由于资本金限制,不能够进行回购。不过,后续公司会根据证监会近期发布的市值管理文件的要求,发布估值提升计划。

唯一一家非银行公司为中国建筑。公司是全球规模最大的投资建设集团之一,主要从事于房建、基建、地产和设计。中国建筑今年上半年实现营业收入11446.19亿元,同比增长2.81%;实现净利润402.11亿元,同比增长0.50%。

中国建筑的相关工作人员称,公司目前正在研究关于长期破净股的相关政策文件,后续会采取行动落实相关政策文件的要求,具体落实措施,以公司后续公告为主。

值得注意的是,北京银行的管理人员近两年来在二级市场频频增持,而北京银行今年的以来的涨幅已经超过30%,不过其动态市盈率仅为4.48倍。而北京银行的业绩也保持增长,其今年上半年实现营业收入355.44亿元,同比增长6.37%;实现净利润146.07亿元,同比增长2.12 %。

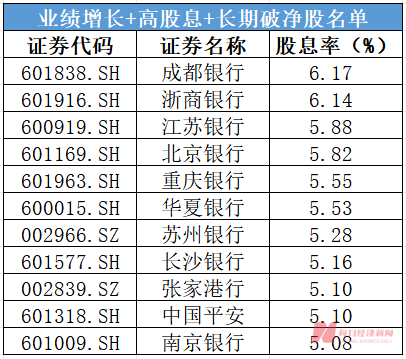

11只业绩增长破净股,股息率超5%

日韩股市的破净股中,具有高股息特征的个股,整体表现更佳。高股息策略在今年的A股市场,表现同样出色。对于具有高股息特征的破净股,投资者需要关心其中长期的业绩增长能力,这会将直接影响公司高股息的可持续性。

在符合《指引》要求的A股长期破净股中,股息率超过5%的个股有42只,占比17.28%,其中有26只为银行股;股息率超过3%的有86只,占比35.39%,其中有39只为银行股。在股息率超过5%的公司,剔除今年上半年营业收入和净利润出现负增长的公司之后,共有11只,10只为银行股,1只为保险股,具体名单如下:

(数据来源:同花顺iFinD,每经投研院制表)

公司增持或回购股票,意味着股东或管理层对公司价值的认可。在具有高股息特征的破净股中,同样存在这类公司,下面重点为大家介绍3家公司的情况。

中国平安:公司作为国内金融全牌照的保险公司,也是金融布局最好的金融公司。2024年上半年,公司实现营业收入4949.66亿元,同比增长1.27%;实现净利润746.19亿元,同比增长6.84%。2024年9月24日,公司发布公告称,本公司2024年度长期服务计划于2024年8月23日至2024年9月20日通过二级市场完成购股,共购得本公司H股股票106896000股,占本公司总股本的比例为0.587%,成交金额合计港币3845543293.31元(含费用),成交均价约为港币35.85元/股。

江苏银行:公司是江苏省最大法人银行,业务根植江苏,机构实现县域全覆盖。2024年上半年,公司实现营业收入416.25亿元,同比增长7.16%;实现净利润187.31亿元,同比增长10.05%。2024年4月30日,公司发布公告称,本行股东江苏省国际信托有限责任公司于2024年4月29日增持本行股份74007826股,占本行总股本比例0.40%,其一致行动人江苏省投资管理有限责任公司于2023年12月29日至2024年3月29日增持本行股份125796845股,占本行总股本比例 0.69%,合计增持本行股份199804671股,占本行总股本比例1.09%。

重庆银行:公司是第一家在香港联交所上市的内地城商行,同时也是A股上市公司。2024年上半年,公司实现营业收入71.58亿元,同比增长2.62%;实现净利润30.26亿元,同比增长4.12%。2023年6月6日,公司发布公告称,持股5%以上股东水投集团于2023年5月12日至6月5日期间以自有资金通过上海证券交易所交易系统以集中竞价方式增持本行无限售条件流通股35742064股,占本行总股份的1.0287%,增持变动比例超过1%。

(本文内容仅供参考,不作为投资依据,据此入市,风险自担)

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系