“结汇潮带来200个基点额外涨幅”,人民币迭创新高背后,外贸企业结汇意愿持续上升

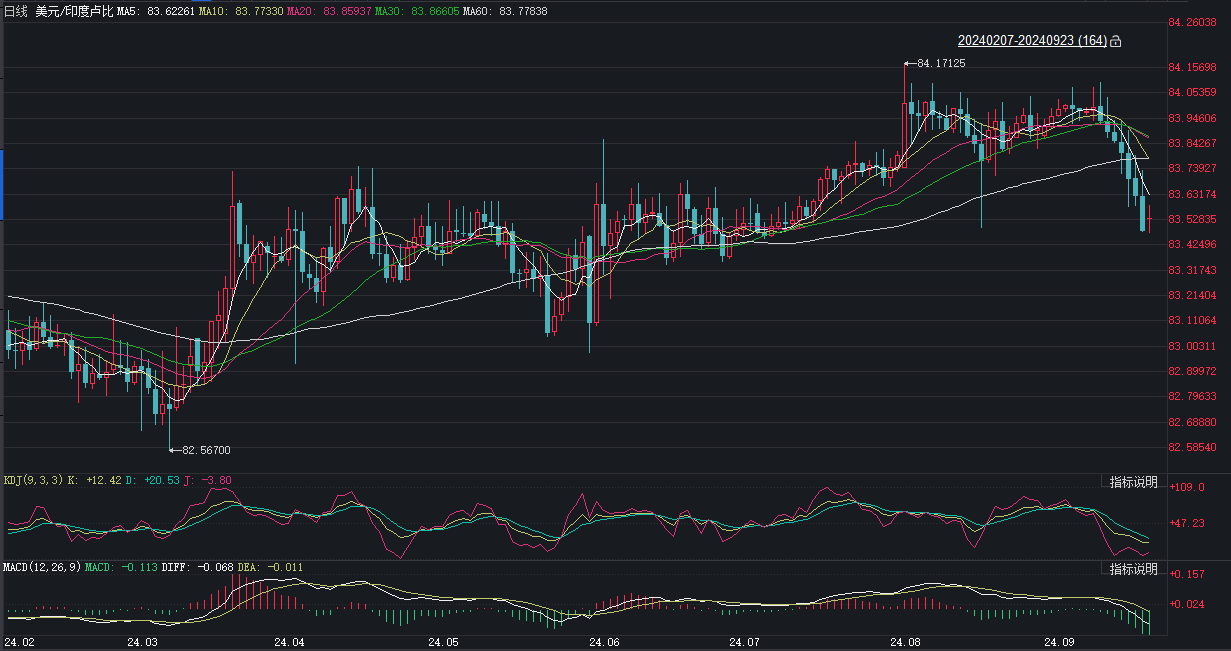

截至9月23日16时,境内在岸市场人民币兑美元汇率徘徊在7.0577附近,上周五盘中一度创下年内低点7.0425;离岸人民币兑美元汇率为7.06115,上周五盘中一度突破7.04关口。

在业内人士看来,在9月19日美联储降息50个基点后,人民币汇率累计出现约600个基点的涨幅,其中一个重要原因是“企业结汇潮涌”。

业内:企业结汇潮涌令人民币汇率获得约200个基点的额外涨幅

据悉,企业结汇潮涌,在8月份已初露端倪。

东方金诚研究发展部总监冯琳向媒体表示,8月份银行代客结汇金额达到1834亿美元,连续两个月小幅上行,这显示在美联储9月降息几乎“铁板钉钉”的情况下,企业对人民币贬值的预期显著降温。

中银证券全球首席经济学家管涛指出,近期人民币加速上涨,与企业结汇盘进一步“松动”有关。尤其是7月底以来人民币汇率大幅回升,带动前期被“压抑”的企业结汇盘涌现。

一位外资银行跨境业务部人士向记者透露,9月以来,企业结汇意愿仍在持续上升。

“上半年,不少外贸企业为了押注人民币进一步贬值而获取更高的结汇金额,纷纷选择囤积美元。但现在状况截然不同,这些外贸企业纷纷担心人民币汇率持续升值导致结汇金额进一步缩水,开始加大结汇力度止损。”他告诉记者。在美联储降息50个基点后,企业结汇潮涌令人民币汇率获得约200个基点的额外涨幅。

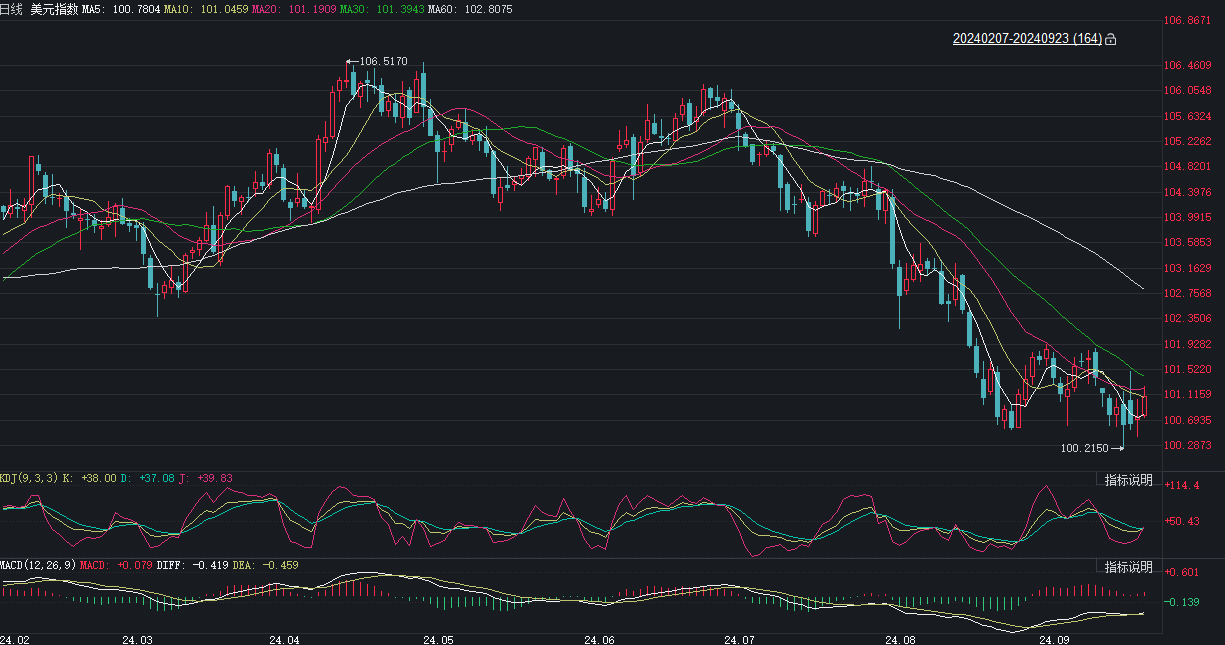

数据显示,在9月19日美联储降息50个基点后,美元指数已从100.21企稳反弹,截至9月23日16时徘徊在101.18附近,过去三个交易日跌幅不到0.2%,但期间人民币汇率累计涨幅达到约600个基点,累计涨幅超过0.8%。

记者了解到,“结汇潮”引发的人民币汇率快速上涨,正给进口购汇企业带来新的“汇率操作选择”。

“上半年,不少进口购汇企业签订执行价格在7.08-7.12的远期外汇掉期交易协议用于锁定购汇价格,如今随着人民币汇率一度快速涨破7.05,这些进口购汇企业正考虑放弃这份远期外汇掉期交易(即便损失相应手续费),在人民币进一步升值后果断购汇。因为后者的实际购汇操作成本相对更低。”上述外资银行跨境业务部人士告诉记者。

人民币进一步升值,或将引发更大规模的企业“结汇潮”

针对企业结汇潮涌,境外投资机构率先“语出惊人”。此前,资产管理公司Eurizon SLJ Capital首席执行官史蒂芬·詹(Stephen Jen)发表观点指出,美联储降息将促使中国企业抛售美元计价资产,推动人民币升值至多10%。而嘉盛集团资深策略师David Scutt表示,有机构预计中国出口企业持有约5000亿-6000亿美元,未来不排除会有约1/3美元资金被换成人民币。

对此,上述外资银行跨境业务部人士认为,这个观点略显“夸张”。尽管此前美联储维持高利率与人民币汇率走低令不少外贸企业选择囤积美元,但多数外贸企业仍选择在人民币汇率在7.15-7.25期间快速结汇,真正留存美元押注人民币汇率进一步贬值而结汇更多金额的企业并不多。

“目前,部分外贸企业也相继加大结汇力度。”该外资银行跨境业务部人士指出。这背后,是近期人民币升值速度加快叠加美联储将继续大幅降息预期升温,令他们感受到未来结汇将得到更少的人民币金额,纷纷提前结汇先锁定相对“可观”的人民币金额。

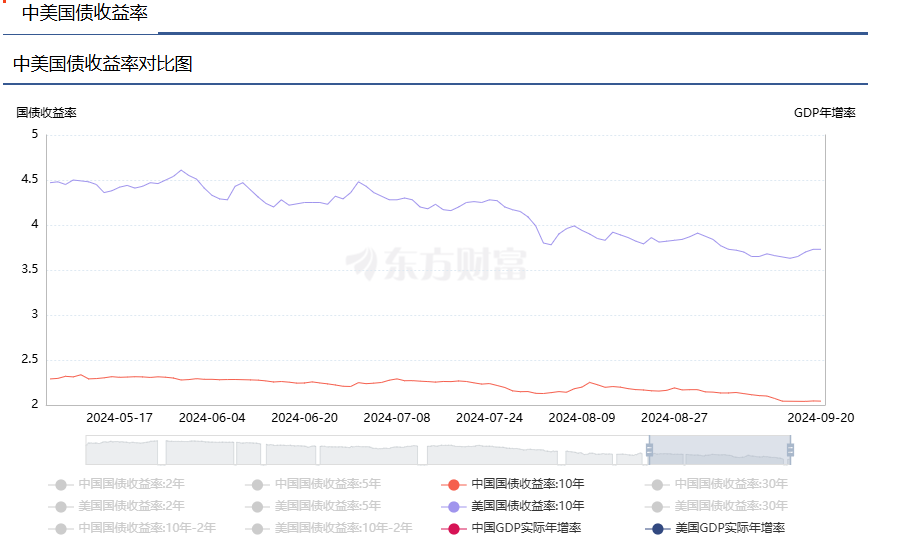

不过,他告诉记者,多数外贸企业主要采取分期结汇策略,很少看到一家企业一次性结汇所有的美元头寸。究其原因,一是企业需要留存部分美元金额用于拓展海外新客户与海外市场本地化运营,二是他们认为当前美元存款利率仍有4.75%—5%,较境内人民币存款利率高于逾2个百分点,可以对冲人民币升值所带来的部分汇兑损失。

此外,不少外贸企业还通过远期外汇掉期交易将年底结汇金额锁定在7.08-7.13之间,即便当前人民币汇率上涨突破7.05,但他们可以通过执行上述远期外汇掉期交易按7.08-7.13执行价结汇,仍能获得理想的人民币结汇金额,导致这些企业紧急一次性结汇所有美元金额的意愿不强。

但这位外资银行跨境业务部人士坦言,若人民币汇率升值突破“7”整数关口,将大概率引发更大规模的企业“结汇潮”,原因是远期外汇掉期交易所覆盖的企业整体结汇金额占比不到40%,面对人民币汇率继续升值,企业不得不快速对另外60%美元头寸进行结汇,以此降低相应的结汇损失金额。

银行结售汇与代客结售汇有望重回“双顺差”

面对人民币汇率迭创年内新高,越来越多外贸出口企业也开始“坐不住”了。

一家江浙地区外贸企业负责人向记者透露,在9月19日美联储降息50个基点后,他们已举行两场内部会议,专门讨论是否大幅提高结汇金额。

“此前,企业采取的策略,是一面在境内借入低息银行贷款(年化利率约在4%)维持企业日常经营,一面将外贸美元收款存放在企业境外分公司账户,购买美元货币基金等理财产品坐享约5%的年化收益。”他告诉记者。如今一切状况都发生180度转变,一是美联储降息令美元理财产品收益缩水,企业未必能再坐享可观的利差收益,二是人民币快速升值正令企业汇兑损失进一步扩大。

这位企业主还告诉记者,当前银行给出的外汇套保方案也较以往发生较大变化——上半年银行主要侧重针对人民币贬值压力进行结汇套保,如今银行的外汇套保方案主要基于未来人民币稳步升值的假设。

具体而言,与企业保持合作的银行建议企业将未来6个月的外汇掉期交易执行价设定在6.95-7进行结汇,并搭配风险逆转衍生品工具防范人民币汇率“意外”回落。

“目前,我们尚未决定是否采纳这份外汇套保方案,但可以肯定的是,未来企业外汇套保力度会增加,并覆盖更高的外贸美元收款额度。”他告诉记者,这是该企业举行两次会议所达成的一项共识,即提升外汇套保金额占比以规避人民币继续升值所带来的更大结汇损失。

在上述外资银行跨境业务部人士看来,随着越来越多外贸出口企业采取类似的外汇套保策略,未来银行结售汇与代客结售汇双逆差状况将得到进一步改善。

数据显示,2024年1-8月,银行累计结汇14385亿美元,累计售汇16080亿美元;同期银行代客累计涉外收入46288亿美元,累计对外付款46862亿美元;呈现“双逆差”状况。但是,随着7月底人民币汇率从年内低点7.2776持续回升以来,银行结售汇与代客结售汇状况开始好转。其中,8月银行代客结售汇数据已重回“顺差”,差额为9.09亿美元。

国家外汇管理局有关负责人指出,8月份,企业、个人等非银行部门跨境收支顺差153亿美元;与此同时,境内主体购汇节奏有所回落、结汇需求稳中有升,银行结售汇差额趋向均衡。

多位业内人士指出,随着人民币汇率持续升值引发更大规模的企业结汇潮涌,未来银行结售汇与代客结售汇或将在不久后实现“双顺差”,将给人民币汇率进一步坚挺反弹带来更强有力的支撑,进而造成“人民币升值-企业‘结汇潮’”的新循环格局。

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系