普华永道被罚牵连2家拟IPO券商 上市进程受阻

9月13日,普华永道接到处罚通知,其业务受限的后续影响正逐渐扩散。在此之前,数家在A股和港股市场上市的企业已纷纷与普华永道终止合作。值得注意的是,此番风波还波及到两家正在筹备IPO的券商,影响了它们的上市进程。

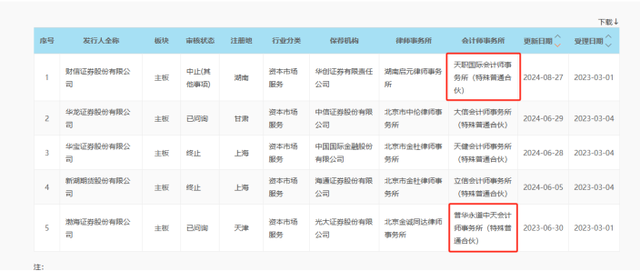

其中之一,渤海证券,在普华永道受罚前便启动了公开招标,以聘请新的IPO审计机构,并对参与竞标的审计机构提出了严格的资质要求。另一家受影响的财信证券,则是因为原审计机构遭罚导致上市审核受阻,遂宣布将依据实际需求重新选择会计师事务所。

此次事件还引发了连锁反应,拟上市企业对于审计机构的选择标准显著提高,有的甚至要求审计机构承诺其业务资格不会中断,并在协议中加入若资格暂停需赔偿损失等非常规条款。这种趋势反映出企业对于因审计机构受罚而可能导致IPO延误的深切担忧。

在普华永道受罚后,多家基金公司迅速响应,于9月14日宣布终止与普华永道的合作。由此可见,审计机构遭受处罚不仅影响已上市企业及基金公司,同样对拟IPO企业构成挑战,特别是券商行业,其IPO进程因审计机构问题而变得不确定。

以渤海证券为例,其IPO申请已被上交所受理,但在审计机构普华永道受罚后,立即展开了新审计机构的招标工作。财信证券则因原审计机构天职国际同样被处罚,上市审核状态中止,随后更换为天健会计师事务所。

监管环境的收紧使得中介机构的违规成本增加,这也促使企业在选择审计合作伙伴时更加审慎。像渤海证券在招标文件中明确列出了一系列禁入条件,旨在避免因审计机构的历史问题影响自身IPO进程。财信证券在更换审计机构时,也确保了新选择的天健会计师事务所在过去三年内没有受到可能影响其服务资格的处罚或监管措施。

此外,有迹象显示,部分拟IPO企业为了降低审计机构风险,开始采取创新策略,如广州银行招标三家会计师事务所作为应对方案,湖南某拟IPO企业则要求审计机构承诺业务资格稳定性并设定违约赔偿条款。不过,这些做法也引起了中注协的关注与评论,强调应合理评估合同条款,保护会计师事务所及其注册会计师的合法权益。

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系